近期,投资者争论的机构资金到底是抱团取暖还是散伙离场问题,最新出炉的公募基金四季报给出了答案——公募基金精选了更少的股票,进行了更紧密的超级“抱团”。

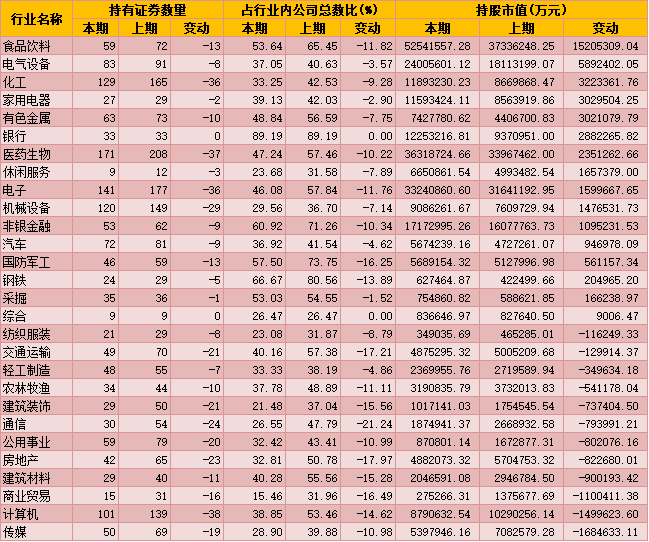

据《证券日报》记者根据同花顺数据统计显示,截至四季度末,公募基金持仓1581家公司股票,增持607家公司股票,增持涉及16类申万一级行业,增持市值最高的是食品饮料、电气设备、化工等,增持市值分别达1517.88亿元、588.36亿元和322.34亿元。

数据显示,在公募基金增持上市公司市值3851.64亿元的背景下,去年四季度末,公募基金退出429家公司,公募基金持有上市公司数量无增加的申万一级行业中,有26类行业出现减少,其中,计算机、医药生物、化工和电子行业公募基金退出持仓公司家数最高,分别达到38家、37家,36家和36家。

而持股机构数量进一步显示公募基金投资标的趋于集中。统计显示,在558家公司中,有超过10家公募基金持股,其中,贵州茅台(1656只)、五粮液(1320只)、中国平安(1265只)、美的集团(1052只)等4家公司持仓基金数超1000只,这四家公司分别新进公募基金211家、222家、270家和240家。

接受《证券日报》记者采访的成恩资本董事长王璇表示,2020年资本市场内外扰动因素较多,公募基金更加偏爱具备长期成长逻辑、且确定性强的标的。白酒板块继续被超配,因为尽管白酒龙头公司增速仅为低双位数,但是行业格局清晰,长期增长非常确定,非常符合追求绝对收益的公募机构的审美。从增仓角度分析,市场对流动性收紧的担忧仍在,在新发基金配置中会选择继续抱团确定性高的消费板块,另外高景气的新能源、顺周期的有色等投资价值也逐渐被市场认可。我们认为在个股选择上优选龙头将成为长期趋势,机构抱团现象也会持续存在,将在更高的性价比的行业之间进行移动。

从增仓股增持部分的市值增长来看,电子、食品饮料和医药生物增长最多,分别增长772.45亿元、671.87亿元和440.50亿元。从这一角度看,大消费仍然是公募基金看好的投资主线。

对此,私募排排网资深研究员刘有华对《证券日报》记者表示,电子和食品饮料都属于业绩确定性高,景气度有望得到持续提升的高景气度行业。食品饮料属于必需消费品,作为刚需行业,受益于经济复苏,是顺周期行业,未来增长的确定性也会比较强,而且在外围环境不稳定的因素下,食品饮料的防御特性进一步凸显,因此备受资金青睐。在整个科技板块当中,以半导体为代表的电子行业景气度尤其高,2020年业绩预告中,大部分电子行业公司业绩大幅超预期,实现了超高速增长,在国产化加速推进的大背景下,未来电子板块有望延续高增长表现。

龙赢富泽资产高级研究员宋海跃对《证券日报》记者表示:当前指数已经进入近几年来的相对高位,市场中估值分化情况也十分明显。基于指数和热门行业的风险收益比考虑,公募基金大多选择估值-业绩性价比合理和业绩确定性较强的方向,这也解释了公募基金增仓前两位的是电子和食品饮料。

宋海跃认为,电子行业从年初高位以来经历了近一年的持续调整,目前行业整体估值相比新能源车、芯片等科技行业估值相对较低,而头部公司在年报季中很可能释放利润,存在着一定预期差。可以说公募基金基于估值+业绩的良好性价比选择增仓电子行业。而食品饮料行业的逻辑依然牢固,长期确定的业绩增长十分难得,即使当前估值不低,但其可以在稳定业绩的支撑下被逐步消化,走出慢牛长牛态势。长期看食品饮料行业依然是A股中安全边际最高的行业之一。

的确,食品饮料行业指数走出了长牛行情。从月线数据看,食品饮料行业指数自2014年7月启动以来,处于走牛态势,期间虽也出现过4至5个月的调整,但整体上升浪明显,截至昨日,期间累计涨幅达600.57%。个股方面,上述期间涨幅超1000%(后复权)的个股达10家,分别为:山西汾酒(2417.68%)、酒鬼酒(1957.63%)、五粮液(1567.25%)、贵州茅台(1424.77%)、千禾味业(1296.02%)、安井食品(1274.63%)、海天味业(1246.32%)、百润股份(1196.37%)、古井贡酒(1169.70%)、泸州老窖(1142.79%)。

表:2022年四季度末公募基金持仓申万行业一览

制表:赵子强