|

又到年报发布季,在看到巨额利润 “报喜”的同时,也看到了银行的 “缺钱”百态:有连续三年不分红的银行、有刚说完不融资回头就公告融资的银行、有压力之下撤销原先融资方式的银行、也有在披露利润分配方案的同时推出了规模更大融资方案的银行……为何在赚钱的同时嚷缺钱,资本充足率成了悬在各大商业银行头上的达摩克斯之剑。

压力之下更改融资方案

民生银行发布最新公告,将之前的定向增发方案更改:其一是撤销1月7日通过董事会决议,终止向大股东非公开增发47亿A股的计划,改为在A股市场公开发行规模约200亿的可转债,并计划增发不超过发行在外的H股总数40%的H股股份。对此,业内评价为修改后的再融资方案的调整照顾到了中小投资者和H股投资者利益。

1月7日,民生银行公告称,决定采取非公开发行方式向特定对象发行不超过47亿股新股,发行价格4.57元人民币,是民生银行A股前20个交易日交易价格的90%,预计这次融资规模将不超过215亿元。当时市场观点认为,此次定向增发的时机、价格及对象均不合适,明显偏向于大股东,存在利益输送的嫌疑,侵害了中小投资者的权益。

此后,民生银行曾在多个场合对此事进行回应,“融资是为了满足《巴塞尔协议Ⅲ》后,监管部门对资本充足率的要求”。民生银行董事长董文标甚至表示:“如果不融资,就等于不遵守纪律,明年银行就没法开门。 ”

另外,民生银行副行长赵品璋针对《巴塞尔协议Ⅲ》的相关监管要求表示,除了资本充足率和动态拨贷比外,民生银行的其余指标均已达标。而且,本次融资完成后,民生银行的资本充足率指标也将达标。值得注意的是,此前民生银行高层多次公开表示不会进行再融资,而在昨日民生银行高层一行与投资者进行的网络交流会上,民生银行高层并未作出此次融资多少年内不需要再融资的表态。

无独有偶,农行在2010年7月15日刚刚完成IPO,募集资金超过220亿美元,其副行长潘功胜曾在农行A股上市后表态,该行短期内不会要求向市场再融资,谁知短短半年之后,农行就继续通过次级债来融资。

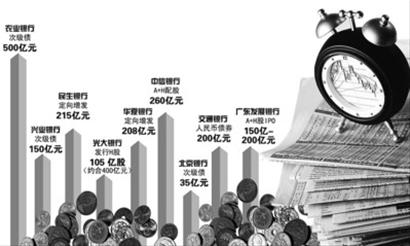

记者注意到,今年以来已经有9家银行公布了较为明确的资本市场融资方案:交通银行赴港发行不超过200亿元人民币债券;广发银行正计划在A股和H股上市事宜,融资总额有可能在150亿-200亿元区间;农业银行和兴业银行先后提出次级债发行方案,累计融资高达650亿元;民生银行的定向增发预案拟股融资约215亿元;而去年就已得到证监会批准的华夏银行208亿元融资以及中信银行A+H配股融资260亿元也将在年内启动;此外,北京银行已完成了35亿元的次级债发行,光大银行则将在H股初始发行105亿股,按目前股价折算接近400亿元。以上9家银行累计融资额大约达到了2168亿元。

无“造血机制”致不断融资

民生银行融资办公室主任刘敏文昨日表示,民生银行的H股融资预计将于2011年下半年完成。此次融资后,民生银行的资本充足率预计将达到12%左右,核心资本充足率在8.5%左右。然而,市场对每次融资后相关人士的表态已经“疲劳”,因为不管资本充足率是否上升,一年甚至几个月后银行肯定还要再融资。

对此,行业分析师认为满足资本充足率水平仍是银行融资的主要动因。根据银监会即将出台的新监管条例,监管层在最低资本要求方面拟细分出核心一级资本、一级资本、总资本三个子项目,其最低资本要求分别为6%、8%和10%。

昨日,业内曝出最新数据显示,四家银行今年预计新增贷款规模合计约2.85万亿元。通常,四大行全年新增贷款规模约占整个银行业新增贷款规模的35%至40%。那么2011年,新增贷款规模在7.1万亿至8.1万亿元之间。“今年的信贷投放仍将压低商业银行资本充足率。 ”业内分析人士认为。

中央财经大学中国银行业研究中心主任郭田勇表示,如果我国监管措施和《巴塞尔协议III》接轨,对银行的要求必然会进一步提高。但显然,依靠一次次的大规模融资并不是治病良方。 |